【律师视点】王鹏、顾振邦:“三角型”的“虚开”案件是否构成犯罪 ——从一起“虚开”案件检察院不起诉说起

作者:王 鹏 德衡律师集团合伙人

顾振邦 山东德衡律师事务所律师助理

根据我国施行的增值税税款抵扣政策,纳税人存在进项和销项的抵扣,应纳税额并非恒定。通过应纳税额=销项税额-进项税额这个公式可以看出,只有开票方的进项长期大于销项,就有可能会出现虚开来平衡其销项。所以,在公司治理不善加上国家严查涉税案件的专项行动大力展开,目前虚开增值税发票案呈高发态势,尤其是“三角型”的代开类案件。

笔者就近期辩护的叶某某虚开增值税专用发票案,检察院经两次退回补充侦查,两次延期最终做出不起诉的决定。现笔者根据辩护的实际情况,对该案的有关情况及核心法律问题进行归纳和分析,以期该案能对今后代开类涉嫌虚开案件的司法处理提供有益借鉴。

一、基本案情

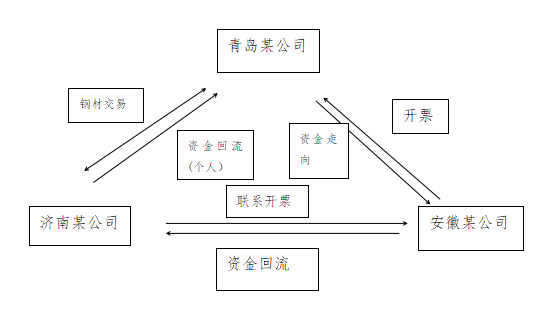

2013年10月,青岛某公司向济南某公司购买钢材,价值700余万元。2013年11月至2013年12月,青岛某公司通过济南某公司的指示,与安徽某公司在无真实交易的情况下,通过公对公账户汇入安徽某公司价税合计700余万元,后安徽某公司按开票额的3.7%扣除26万元开票费后,通过安徽某公司负责人个人卡将剩余钱款汇入济南某公司员工个人账户中。后济南某公司员工用个人账户汇入青岛某公司负责人叶某某的个人账户共660余万元。至此,行成了典型的三角代开行为,具体流程图如下:

二、案情分析

本案与普通的虚开增值税专用发票罪不同,首先,该案件中存在青岛某公司与济南某公司的真实交易,但发票为安徽某公司开具,青岛某公司为被动受票方,主观上没有虚开增值税专用发票的目的。其次,在整个开票流程中,青岛某公司没有与安徽某公司联系,所有的工作均为济南某公司联系安排。第三,青岛某公司在存在真实交易的情况下,本就应该取得发票进行销项抵税,即使不是青岛某公司与安徽某公司的直接交易,国家的应收税款也没有损失,该行为仅仅破坏了税收及发票管理秩序,只属于一般的行政违法行为。

三、指导意义

(一)有实际经营活动,售方找他人代开,买方作为受票方不构成虚开

首先,根据《刑法》第二百零五条规定,虚开增值税发票是指为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开行为之一的。从行为方式上看,青岛某公司作为被动的受票方,其行为没有刑法所规定的四种行为方式。

其次,根据最高院《<关于如何认定以“挂靠”有关公司名义实施经营活动并让有关公司为自己虚开增值税专用发票行为的性质>征求意见的复函》法研(2015)58号,如果行为人进行了实际经营活动,主观上并无骗取抵扣税款的故意,客观上也未造成国家增值税款损失的,不宜认定为刑法第二百零五条规定的虚开。本案中,青岛某公司在交易后索要发票进行抵税属于正常的交易行为,主观上不存在骗取税款的目的,国家税收没有损失。

再次,张明楷教授在《刑法学》中提到:“虚开增值税专用发票中,就购买事项与出卖者进行具体协商时,可以认定为本罪的着手”。本案中,根据三方笔录,均可以证实青岛某公司从未与安徽某公司联系,即使存在资金回流,也是青岛某公司按照济南某公司的要求进行操作,没有着手行为,既然没有着手,那更不可能有既遂而构成犯罪。

所以,有实际经营活动,售方找他人代开,买方作为受票方不应当构成虚开增值税专用发票罪。

(二)关于虚开增值税专用发票罪的认定

根据国家税务总局关于纳税人对外开具增值税专用发票有关问题的公告(2014年第39号)(以下简称公告),开具增值税专用发票的行为符合三个必须同时满足的条件:1、纳税人向受票方纳税人销售了货物,或者提供了增值税应税劳务、应税服务;2、纳税人向受票方纳税人收取了所销售货物、所提供应税劳务或者应税服务的款项,或者取得了索取销售款项的凭据;3、纳税人按规定向受票方纳税人开具的增值税专用发票相关内容,与所销售货物、所提供应税劳务或者应税服务相符,且该增值税专用发票是纳税人合法取得、并以自己名义开具的。总体来说,《公告》的要求即票、货、钱一致。

但虚开增值税发票罪的客体为复杂客体,增值税发票管理秩序、国家税收征管制度,其中“国家税收征管制度”属于主要客体。如果仅仅侵犯其中一个客体,则不应以本罪处罚。2004年全国法院经济犯罪案件审判工作座谈会综述认为,如果虚开行为仅仅是破坏了税收及发票管理秩序,但未实际危及国家正常的税收活动,也只属于一般的行政违法行为,不应该上升到刑事犯罪的高度。

(三)虚开增值税专用发票罪的理论革新

最高人民法院发布一批保护产权和企业家合法权益典型指导案例中的张某强虚开增值税专用发票案案例,可以认定以下几种行为不构成虚开增值税专用发票罪:1、存在真实交易;2、主观上不具有偷骗税款的目的、客观上亦未实际造成国家税收损失的虚开行为;3、不以抵扣税款为目的虚开行为。

从指导案例上可以看出,虚开增值税专用发票罪在立法层面上已经被看作非法定的目的犯,这种认定,维护了本罪设立旨在保护国家税收安全的初衷。1、从法益侵害角度看,虚开增值税专用发票之所以配置较高刑期的法定刑,是由增值税专用发票能够凭票抵扣税款的特殊功能以及对国家税收可能造成重大冲击的原因决定。若未骗取国家税款,我们认为未侵害本罪法益,不应当受到刑法评价。2、从刑法体系角度看,刑法第三章第六节“危害税收征管罪”是从保护国家税款不流失这一角度出发的,如果单从造成国家税款损失上看,虚开增值税专用发票行为也是一种逃税行为。之所以单独将其规定一个罪名并给予重刑严惩,就是因为虚开骗取增值税的行为对国家税款的危害更为严重。若虚开不是以骗取税款为目的,而是为偷逃消费税等其他目的,则不应以本罪论处。

四、结语

随着市场经济的发展,以及国家对税务管理的重视程度不断提高,对虚开增值税专用发票罪的打击,国家严之又严。但针对目前已经进入司法程序的代开类虚开案件,不具有骗取国家税款的目的、未造成国家税款损失的,不应再按照虚开增值税专用发票罪进行处理。